连界董事长王玥:未来10年,如何拥有下一波“新核心资产”?

中国娱乐前沿讯 2021年7月9日-10日,连界启辰资本“LinkDay投资年会”在江苏宜兴成功举办,连界董事长、创新战略学者、产业生态投资人王玥在会上就《如何拥有下一波核心资产》为题,进行精彩的开场演讲,以下为现场实录:

大家好,5年前我写了一篇文章,题目叫“从融资200万到市值千亿,中间到底隔着几个地铁站?”,如果大家对北京交通熟悉的话就知道,在北京的10号线上有两个非常特别的站点,一个是国贸,我之前服务过很多大公司的总部都在国贸那边,它们动不动就市值百亿、千亿,还有很多世界500强,他们都在想如何在更大的机会空间里面去寻找增量。

那么我为什么写这个题目?是因为当时我们开始去做创业创新团队的孵化,办公室在中关村创业大街,也是双创时代最著名的景点之一。在那里,我们每天都能够看到很多优秀的年轻人在创业,融资200万就可以开始启动自己的事业。那么这两个位置中间隔着多少个地铁站,其实我并没有数过,但是我觉得这两个世界之间它不应该断联,这些创业者们天天想着说,我如何要颠覆行业里面的领先者。

可实际上,我们探讨企业的本质是竞争,那么竞争的本质是什么?是争夺存量和创造增量!

一、争夺存量还是创造增量?我们选择后者

竞争有两种手段,一种是我碗里的被你抢走了,你的碗里被他抢回来,这叫存量的转移。如果天天想的是说,如何从别人的碗里挠一口肉,通过这样去挑战行业里面的领头羊的话,我判断大概率很难。

其实还有一种创新的竞争之路,就是大家一起去创造增量,也就是连界“产业连接创新,连接两个世界”的初心。我们讲的核心资产也有两类,一种是存量核心资产,还有一种是增量核心资产。

“ 连界创新创造核心资产,连界启辰投资核心资产 ”

连界创新怎么服务这些龙头上市公司呢?背后有这样一个逻辑链,这是我们的指导方法论,叫“创战略”,它的价值在于帮助很多所谓的传统企业去寻找生态位里的关键控制点,换句话说就是寻找企业的战略势能。

我们在初中物理学过,位置决定你的能量,所以细心的朋友就能发现,我们找来的上市公司、我们和上市公司一起投资的项目,我们找来的GP、我们和这些GP一起投资的项目,它们都有一个鲜明的特征,那就是都处在产业生态的C位上,“创战略”能够帮助很多传统企业找到转型的势能和战略控制点。

除了判定生态位的战略控制点之外,还有很重要一点就是用好资本力量加速战略的实施,连界启辰做的就是抓住这些新的核心资产增长的机会。

我们再把这些创新项目与具有丰富应用场景的“传统”企业进行对接与共同孵化、加速,最终成为新的核心资产,所以我一直讲,连界做的是“连接”,而不是简单的投资,这里面非常重要的一点就是要一起“创造增量”!

二、什么是真正的核心资产?

前一阵我给贵州茅台大概50多位核心高管开一个创新的研讨会,去之前我们准备了一个问题,那就是“2万亿的茅台还需不需要创新”。经过与茅台集团的研讨下来以后,我深刻的体会到,今天中国的很多所谓的核心资产,一定都还有巨大的创新空间。

在研讨会前半场的时候,贵州茅台的学员们都很骄傲。我列了一个巴菲特的护城河原理,原理中有4条护城河标准,只要符合任何一条,这个公司都可以称为有自己的护城河在,那么资本市场上就会有机构去调研,也会有投资者去买单。

第一个标准叫无形资产,然后下面的学员们打勾说,我们都有。第二个标准叫高客户转换成本,一旦用了这个产品,再用别的就不是那个味了,显然茅台也是有的。第三个叫网络价值效应,你周围的人都选择了它,那你也必须得选择它,那么大家看第三条茅台也有。第四点,通过特殊工艺、地理位置或者是特殊成本比如原料形成的独特竞争优势,然后茅台的同学们就很高兴,这条标准那就更典型了。

经常听我讲课的同学们都知道,“护城河”的作用是做好防守,换句话说,它是企业能够将竞争对手挡在门外的时间。如果从长期来看,把时间拉开到十年,几十年,甚至上百年,任何护城河都会失效。也就是说,如果仅仅靠着护城河去守护现有的优势,任何业务的利润最终都会下降。真正重要的是创新节奏,这才是保持核心竞争力的要素。

所以,在这个研讨会的后半场,我们把所有精力都放在了寻找茅台的“创新节奏”上。事实上,在各个行业里,即使是再领先的公司,它们也没有资格说自己可以停步不前的。

那么,到底什么是核心资产?

答案很简单,当很多人会问你,你有年份酒吗?你有黄浦江边上的房子吗?你有XXX公司的股票吗?这些东西,只要你抛立刻有人买进,所以说:

拥有核心资产的特征是社会愿意和你主动交易!

我们很多人印象中的核心资产,首先想到的是房子。从改革开放到现在,房地产平均也涨了大概30倍左右,远远好于股票。但我们看看华尔街过去的100年历史里,如果100年前你在华尔街花一万美元买指数,那么100年后将会变成288万美元,但是你在美国100年前花一万块买房子,那么今天则是40万左右,所以我们经常在投资的时候说,不要相信判断,要相信规律,因为判断是做迟早会出错,但是规律永远不会缺席。

这个规律是什么?就是在历史长周期看,可能股票资产会跑赢房产。

三、今天我们的社会正在发生什么?

我认为,今天的人类正在制造历史上最大的一场“金子雨”。

巴菲特有一句名言,说每隔10年乌云会笼罩在经济的上空,天空就会下起金子雨,这个画面非常浪漫,但我们一定要理解这句话背后的意思却是非常残酷的,那就是每过10年左右宏观经济都会有一轮调整的周期,在这个调整的过程中,各国政府最普遍应对的方法就是拼命的印钞。

在过去的一年里,全球处在百年不遇的大动荡局势中,美国政府印了3万多亿美金,日本政府印了5万亿美金,加拿大暴增300%,全世界政府增印的货币加在一起,超过了过去人类5000年的总和。

所以说,我们今天正处在人类历史上最大货币泡沫的形成过程中,在如此大规模的全球央行集体“放水”影响下,会有什么后果?

“万物暴涨”的背后是做空纸币

在去年,纳斯达克指数涨了43.64%,创业板涨了64.96%,全球食品价格指数上涨了20%。今天中午我们几个好朋友一起吃饭,大家发现疫情来了,房子却越来越贵了,签子的速度长得比羊肉速度都快。为什么会这样呢?那是因为背后的专业机构都在执行做空指令,这是现象背后的本质。

大家都在“做空纸币”,知道纸币放在手里,最后很可能会是一堆烂纸。于是大家涌向了哪儿?关注经济时事的朋友就会知道,大量的资金涌向了比特币,涌向了股市,涌向了房市,涌向了全球的粮食。

截止到昨天高盛公布的数据中显示,2021年上半年流进全球股票市场的资金规模是5170亿美金,如果按照今年上半年这个速度发展下去,今年流入全球资本市场的货币将超过以往20年的总和,整个2021年大概会有11,000亿,甚至是12,000亿美金进入股市。

可是,这么多钱涌进股市,全世界真正好的上市公司又增加了多少?

在2020年2月份,我们重仓了 A股的龙头企业。当时我们的判断的逻辑,现在回想起来其实很简单,全球经济受到疫情的影响可能会大范围的衰退,那么就一定会涌向资本市场,比如二级市场,可说实话,现在二级市场里面的4000多只股票,能买的不超过100家,所以这100家股票一定会暴涨,于是在这个推理下,我们快速做了操作。

现在看来,我们去年之所以取得还不错的成绩,更主要的原因是对了“势”。

在这次疫情中,对比全球其他国家的表现来看,我们今天绝对是处在一个非常重要的国运时刻。直到今天全球疫情依然肆虐,只有中国的经济在一派繁荣的往上走,与美国相比,中国经济展现出了相当惊人的恢复力,各地方的高铁、机场都完全恢复到了疫情之前的水平。

所以说,2020年绝对可以称得上是中国发展史上的元年。在北京“创新飞地”的墙上,挂了一位我的好朋友Phil画的一幅长画卷,画卷里描绘了人类250万年的进化史。按照人类学家的说法,智人从树上下来开创了1.0狩猎文明,大概持续了数万年后。我们开始有了农耕文明,可以说农耕文明里面的制度顶峰是由中国创造的,但很快世界继续往前发展,到了工业文明。在过去的200多年里,人类创造的GDP超过了过去百万年的总额,但中国却缺席了这200多年的全部过程,这也是著名的西方的李约瑟之问:为什么在农业文明中国有四大发明,有那么多辉煌的成就,但是在工业革命之后,中国对这个世界几乎毫无贡献?

李约瑟之问,又称李约瑟难题,由英国学者李约瑟(Joseph Needham,1900-1995)提出。1976年,美国经济学家肯尼思·博尔丁称之为李约瑟难题,后成为是中国学研究领域的核心课题之一。

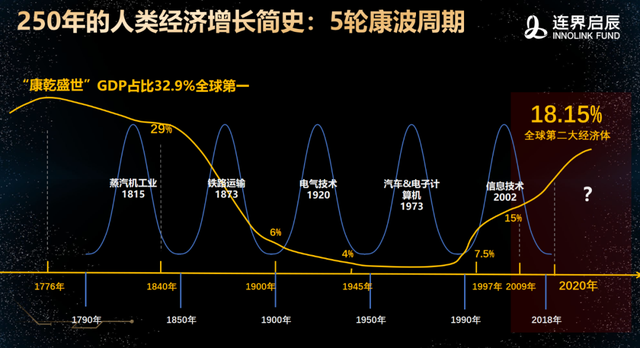

我们换个角度来看,这250年里,还有另外一个阶段划分的维度,那就是康波周期。在康波周期理论里,过去的250年里一共有5轮康波贡献了世界上绝大部分的GDP,每一次康波背后都是一个重大技术的突破和产业化,像蒸汽机、铁路、电汽、汽车和电子计算机,信息技术构成了5轮康波,而且这个周期平均大概在60年到70年,今天我们处于第5次康波的末期。

如果说这张图是一个总结的话,过去250年里5种底层技术推动了5波康波,而中国几乎都错过了,每一次康波的中心发源地都不在中国,每一次技术的中心应用地也不是在中国。中心之争其实就是“世界一哥”的地位之争,那么,所有人都关心的第六轮康波的中心技术又是什么?

我认为,5G、AI、生物科学、区块链、云计算等多技术的集中爆发让第六轮康波进入了关键拐点。怎么理解这句话?事实上,这些技术在第五轮康波甚至更早就开始了研发阶段,而真正大规模进入产业化的应用却是在此时此刻,这是一个特别重要的时间窗口,也变成了我们说的大国必争之地,这些核心技术一定是非常重要的“竞争战场”。

对于大众而言,这也给了我们非常关键的改变命运的机会。在过去的40年里,中国是全世界国家里,罕见的、不停的给每一个普通民众改变命运的机会。只要大家抓住了一次机会,基本上都会获得很好的回报。

四、所以,我们还有机会吗?

答案一定是有的,“资本市场的彻底崛起”将会成为第八次大时代机会,这也符合现在的共同富裕精神。任何一个普通民众,都有机会去参与到这一次新的改变命运的机会中。

什么是机会?机会就是瞬间的资源错配,由于资源错配了,这个机会窗口就出现了,当你站在历史的长河里,这个“瞬间”也许要几年或者几十年,但如果我们能够抓住这样的错配窗口啊,我们就抓住了机会。

依然回到刚才说的观点里——相信规律的力量。

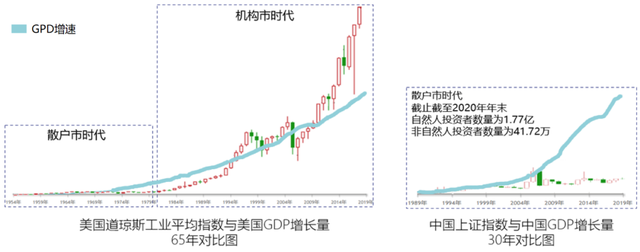

把中国A股对标的美国华尔街来看,图上的蓝色的线是GDP增长曲线,红绿线是资本市场的表现,左边是美国,右边是中国。

在过去65年里,美国资本市场的增长曲线和GDP的增长曲线是相对同步的,甚至要略高于GDP,因为优质公司才能上资本市场。而中国的GDP在过去30年里是非常高速的增长,成为了世界第二。

而对于中国资本市场,我们是更有信心的。

为什么这么说?我认为未来10年,至少有7个趋势会出现:

第一:在未来10年,中国A股会进入“万家时代”,这个不是拍脑袋。大家可以看一下,过去一年里,平均IPO数量是550家,退市50家,也就是说每年资本市场(A股)会多500家上市公司,今天存量有4000多家,按这个速度计算的话,10年内A股达到1万家是非常合理的。这里还不包括港股,美股上的中概股。

第二:“二八效应”将进一步升级为“一九效应”,甚至会更极端。未来头部公司将会拿走绝大多数筹码,资本不会平均给一个领域里面的几十家上市公司分配资金,而是把90%的资金都给了行业里面的前两名,所以很多小市值上市公司压力就会特别大,“壳”的价值也会消失。

第三:破发会成为常态化。接下来,上市不意味着你的股价会天天涨,这两天风头最盛的滴滴终于上市了,可结果大家也看到了。所以说,未来有可能60%的公司上市之后它都会破发。

第四:硬科技和消费会成为IPO的主力军,这两个领域里面是有很多交集的,你比如说医美领域它是属于科技还是属于消费。我们再看一下截止到今年上半年审批的IPO公司里,有一多半都来自于这两大领域,主要原因就是因为中国的资本市场上缺这样的公司,市面上缺这样的品种,这类品种就叫核心资产。

第五:主体彻底的机构化,这两年里中国散户数量又创了新高,不出意外的话,今年年底A股会有将近2亿的散户,但这也是一个重要的分水岭过程。对比美国资本市场的发展过程,它一开始都是散户主导,然后慢慢的变成了机构主导。

第六:估值判断回归价值逻辑,可以说当前的股票估值逻辑是没有逻辑的,我们印了那么多的钱,这些钱没有地方去,于是全涌进了资本市场。那么接下来的十年里肯定不可能继续这样,回归价值本身的估值逻辑到底是什么?就是我一直在讲的创战略里面的那些指标,它们对于企业的价值才会起到真正的作用。

最后一点,也是我判断的最大机会,中国资本市场一定要比肩华尔街成为全球主流的资本市场,“经济”、“科技”和“金融”是除了军事以外最重要的三个战场。

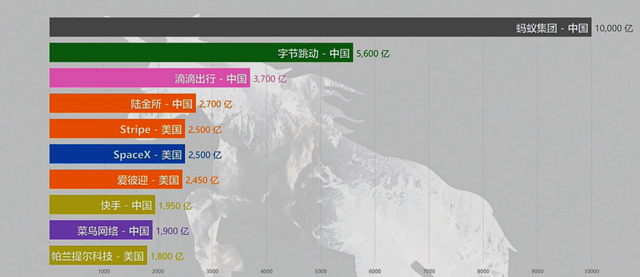

这里面,资本市场相对落后的程度是比较大的,所以必须要赶上华尔街的影响力。我们只要拍拍脑袋,用常理想想就能理解,我们跟华尔街比有很多差距,最明显的差距是什么?首先,我们的A股上4000家公司并不是代表中国最先进经济结构的4000家公司,另外,我们A股上4000家上市公司,也不是代表全球经济最先进的4000家公司,上面没有可口可乐,没有特斯拉,也没有德国大众,韩国三星这样的公司。所以中国的资本市场需要一批先进成分的资产,这就是我们讲的真正的“茅100”,很多排名前面的科技类、互联网类公司都没有在中国上市,那么这些公司未来的趋势一定是要回归到中国的A股里去的,这是一个非常重要的趋势,就是中国新经济的“茅100”正呼之欲出。

按照我刚才讲的这套逻辑,用一句话简单的总结,就是:

未来的这一批上市公司,尤其是科技加消费驱动出来的优秀的上市公司,它们就是未来10年,下一批真正的核心资产,也是新涌现的增量核心资产。

这些公司在哪呢?它们很多还没有上市,4000家上市公司是中国总体公司量的万分之一,这个比例数据全球通用。今天华尔街上市的美国公司,也是所有登记注册企业总数的万分之一。

那么我们再往前走一步,就是如何从一级市场里面找出这万分之一?这才是重中之重,你否则在二级市场它会越来越贵,那么我举了例子,生命健康就是“先进科技+消费”很重要的一个交叉点。今天中国人的平均寿命是77.6岁,而今天中国企业的平均寿命是7岁,就相当于我们一个人过一辈子可以熬死至少11家企业,人越来越长寿了。其中很重要的一个原因,就是因为生命科学的高速发展,这里面不仅仅有大量的核心资产,我觉得对人类社会也有巨大的意义。

在过去的一年里,我们合作60多家上市公司,并且通过组合基金的方式成功投资了13家IPO,我们希望做的,就是不断的找到更多所谓的传统企业和传统企业家,大家一起来合作,不仅仅去投资这些核心资产,更重要的是一起去创造这些核心资产,一起做难而正确的事。

评论已关闭